需求端看,整體還是緩慢增長。需求驅動主要關注國外經濟恢復的速率,目前看實質經濟依舊是緩慢恢復為主;國內需求3月份依舊會保持一定增長,但是其增速會逐漸下降。整體來看需求驅動仍需時日,預計國外需求較好恢復需要在4、5月份。

從供給端來看,目前整體供應還是較為充裕,深色膠2月份因為運輸和春節因素積壓的進口天膠會逐步到港,庫存存小幅累庫預期。但是結構性行情還是會延續,上期所倉單庫存為167940噸,處于近六年的低位,同比2020年下降29.5%。一旦有基本面配合(國外供應端因天氣等因素影響)或者國外疫情逐步得到控制,則結構性行情會再次加速啟動。

目前從絕對價格來看,天膠價格存被提前推漲的情況,16000以上的價格需要實質性需求驅動或者供給驅動才可維持,因此在此價格下,結合宏觀的波動性,天膠高波動態勢會非常頻繁。

整體看多天膠還是不變,結構性行情和供需錯配的預期和邏輯依舊存在,至于程度還是需要進一步看天氣情況和疫情演變情況(目前有超前反映),回調依舊是逢低建多單為主。

風險:疫情異變嚴重,宏觀性風險

供給端:除天氣,3月供給端驅動需需求配合

(1)3月是全球產量低谷期,關注天氣和需求啟動

3月份是主產國停割期和減產期,需要關注降雨量等天氣情況對往后割膠的影響;而國內將臨近開割期,目前全乳膠的產量增產困難,至05合約至多增產5萬噸,全乳膠倉單偏緊問題會持續。而從全年看,依舊是供過于求,而全乳膠結構性行情依舊會存續,其結構性沖突程度就要看供需劈叉問題(供給端主要是天氣,需求主要是疫情控制情況和經濟增長速率)。ANRPC2021年天膠1月產量為100.95萬噸,同比增長13.87%。

其中,泰國2021年1月產量為47.58萬噸,同比增加40.73%;印尼1月天膠產量為23.79萬噸,同比下降8.5%;馬來1月產量為6.2萬噸,同比下降6.49%;越南1月產量為10萬噸,同比增加5.26%。中國1月產量為0.05萬噸,同比下降16.67%。

(2)原料價格季節性支撐

目前云南、海南等國內產區臨近開割,但開割提量需要時日,且主要國外產區進入停割期和減產期,疊加全球經濟緩慢增長,原料價格具有季節性加需求性支撐,但具體程度還是要看天氣情況以及疫情壓制下的需求演變情況。

(3)前期積壓出口量3月會陸續到港

ANRPC2021年1月出口為79.05萬噸,同比下降5.33%;泰國1月出口為36.08萬噸,同比下降5.30%;印尼1月出口為19.52萬噸,同比下降12.7%;馬來1月出口為8.98萬噸,同比增加1.13%;越南1月出口為9萬噸,同比增長1.58%。

整體來說,主產國供給還是較為充裕的,主產國產量季節性下降,但是因為春節等原因,以及近段時間的海運偏緊張等原因,2月積壓的出口量會在3月份陸續到港,因此深色膠供應還是較為充裕;此外,需要關注天氣和疫情下經濟演變情況,一旦有所劈叉,則天膠預期行情就會促進全乳膠倉單偏緊下結構性行情加據。

ANRPC天膠1月ANRPC天膠消費量為77.5萬噸,同比增加20.64%。中國天膠1月天膠消費量為48.6萬噸,同比上升42.11%。天然橡膠在上半年還是會保持一定增量,3月份隨著全球經濟逐步復蘇,天膠消費量依舊會保持在同比60%以上的增幅(去年2月份春節和疫情影響,消費基數小,較為特殊)。

(4)3月供給端總結:深色膠驅動在于未來,全乳膠倉單偏緊延續

3月份國內云南、海南產區開始逐步恢復割膠,但是根據目前天膠產量,全乳膠至RU2105合約至多增量5萬噸,而全乳膠倉單依舊是處于低位水平,全乳膠倉單偏緊問題依舊延續。從淺色膠角度出發,由于疫情下乳膠手套需求依舊較好,淺色膠相對還是會偏緊。

而從深色膠情況看,2月份因為海運偏緊和春節因素積壓的出口天膠會在3月陸續到港,整體現實供應依舊較為充足;而供給驅動還是要看3月份的天氣導致的預期產量情況,此外經濟復蘇下需求恢復的速度,再結合全乳膠倉單偏緊問題,階段性的行情依舊存在較大概率。

總結看,供應端現實端整體充裕,預期看天氣情況,結構性問題存續,結構性行情需要進一步看天氣情況和疫情演變情況的邏輯未有變化。

需求端:國內需求支撐,國外需求有恢復空間

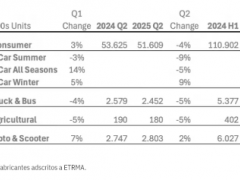

(1)國外汽車銷量在穩步恢復,增長速度會逐步降低

雖然目前全球疫情還是較為嚴重,但是目前疫苗利好消息頻出,各國都出臺相應財政和貨幣救濟政策,汽車產業又是各國的支柱產業,世界各國汽車銷量已經在不同程度上緩慢恢復,最新1月的數據較去年疫情前的銷量同比仍有一些差距,但是其降幅已經大幅收窄了,由于全球經濟受疫情沖擊較大,其實質性恢復需要較長時間,因此全球汽車銷量增長速度會邊際下降。

(2)中國汽車銷量會保持一定增速預期,具體要看政策驅動程度

2021年1月,我國汽車產銷分別達到238.8萬輛和250.3萬輛,同比分別增長34.6%和29.5%,環比則下降15.9%和11.6%。

乘用車方面,1月,乘用車產銷分別完成191.0萬輛和204.5萬輛,環比分別下降18.1%和13.9%,同比分別增長32.4%和26.8%。

商用車方面,1月商用車產銷分別完成47.8萬輛和45.8萬輛,產量環比下降6.1%,銷量環比增長0.5%,產銷同比分別增長44.3%和43.1%。

1月新能源汽車產銷分別完成19.4萬輛和17.9萬輛,同比分別增長285.8%和238.5%,這是新能源汽車連續7個月刷新單月銷量歷史記錄。

汽車芯片緊張會對汽車產業平穩運行帶來影響,但是目前還不能較好預判此問題對2季度汽車產量的影響,需持續關注。

根據科瑞資訊中重型商用車預測模型,2021年中國中重型商用車市場銷量相比2020年將下降16.6%,至157萬輛。其中,重卡車型130.5萬輛,同比下降19.4%;中卡車型14.5萬輛,同比下降8.8%;大中客車型12萬輛,增長14.3%。

2021年是“十四五”規劃的開局之年,在“雙循環”的新發展格局下,將持續擴大國內消費市場,推動“新基建”項目落地實施,而傳統基建仍將是國內經濟發展的重要支柱。政策方面,國三淘汰進入自然更新為主階段,拉動力相對減弱,國四車限行范圍或將擴大,整治非法改裝、治超治限力度依然不減,諸多因素將會持續帶來置換需求,2021年中重卡置換需求約為92萬輛,新增需求約為53萬輛。

(3)中國輪胎產銷季節性趨弱

受益于春節期間開工較為迅速,以及國內外經濟復蘇,輪胎開工率節后反彈迅速。山東地區半鋼胎廠家復工情況好于預期,部分工廠存次月漲價預期,近期廠家內銷出貨較好,部分規格出現缺貨現象,整體庫存呈現下跌態勢。整體來看,輪胎生產和出口依舊會保持一定增長速度。

期現端

(1)全乳膠倉單低位,深色膠庫存壓力依舊較大

據隆眾資訊,截至2月21日,中國天然橡膠社會庫存較1月31日增加1.01%,同比增加1.99%,其中深色膠庫存較1月31日增加1.45%,同比上漲18.31%,淺色膠庫存較1月31日上漲0.23%,同比下跌18.23%。節后中國庫存較節前小幅上漲但是幅度較小,春節剛過,下游陸續開工但是需求暫未恢復至高位,節后到港較多,預計短期依舊存在小幅累庫可能。

但是全乳膠結構性問題還是會持續,上期所倉單庫存為167940噸,處于近六年的低位,同比2020年下降29.5%。一旦有基本面配合(國外供應端因天氣等因素影響)或者需求階段性驅動,則結構性行情會再次加速啟動。

(2)目前基差價差處于蓄勢調整期

從基差來看,我們可以看到,目前RU2105合約最終基差整體依舊在收斂當中,表明整體預期還是較為強勁,但是實質性矛盾僅在于全乳膠倉單偏緊和預期層面(宏觀、通脹、需求恢復等)。RU2109基差整體還是處于收斂狀態,目前現貨依舊處于跟漲狀態。從目前的基差情況看,主要還是在一定現實基礎之上的預期行情并逐步兌現,但是基本面的實質性利好仍需要等待,天膠持續行情依舊需要現貨升水,但目前還是未有此基礎。

目前月間價差看,59合約價差整體處于小幅波動當中,反映了目前結構性行情下,對天膠還是存在多頭思路,而對于遠月還是認為供給增量下會有較大壓力,因此59價差是比較好的產業鏈情緒跟蹤指標,可持續跟蹤。

總結

需求端看,整體還是緩慢增長。需求驅動主要關注國外經濟恢復的速率,目前看實質經濟依舊是緩慢恢復為主;國內需求3月份依舊會保持一定增長,但是其增速會逐漸下降。整體來看需求驅動仍需時日,預計國外需求較好恢復需要在4、5月份。

從供給端來看,目前整體供應還是較為充裕,深色膠2月份因為運輸和春節因素積壓的進口天膠會逐步到港,庫存存小幅累庫預期。但是結構性行情還是會延續,上期所倉單庫存為167940噸,處于近六年的低位,同比2020年下降29.5%。一旦有基本面配合(國外供應端因天氣等因素影響)或者國外疫情逐步得到控制,則結構性行情會再次加速啟動。

目前從絕對價格來看,天膠價格存被提前推漲的情況,16000以上的價格需要實質性需求驅動或者供給驅動才可維持,因此在此價格下,結合宏觀的波動性,天膠高波動態勢會非常頻繁。

整體看多天膠還是不變,結構性行情和供需錯配的預期和邏輯依舊存在,至于程度還是需要進一步看天氣情況和疫情演變情況(目前有超前反映),回調依舊是逢低建多單為主。

來源:信達期貨