炭黑產業網據中國橡膠雜志消息,8月29日,美國《輪胎商業》正式發布2022年度全球輪胎75強排行榜。

從排行榜可以看出,全球輪胎排名變化不大,米其林繼續領跑行業。全球輪胎行業在2020年遭受新冠疫情的嚴重沖擊后,2021年大多數輪胎公司主要經濟指標大幅改善,銷售額、利潤、利潤率等大幅反彈,大多恢復或超過疫情前水平。

從2021年度輪胎投資費用來看,同比基本持平,行業后續投資信心不足,擴產或新建項目偏少。

從2022年一季度及半年報看,大多數輪胎企業的銷售額及利潤指標有較大幅度增長,預測2022年全球輪胎行業銷售額及利潤指標繼續向好。

排名變化不大

米其林繼續領跑

2022年度全球輪胎75強排行榜,按企業2021年與輪胎制造相關的銷售額進行排名,見表1。

1.前5名企業的名次與上年一致

米其林以262.95億美元連續3次奪冠,繼續領跑并拉大了與第2名普利司通的差距。普利司通以221.75億美元居第2位。固特異以149.17億美元居第3位。德國大陸以120億美元居第4位。從德國大陸馬牌近年的輪胎投入和發展看,原本有望沖擊全球前三的位置。但是由于固特異完成對固鉑輪胎的收購,又拉大了與大陸馬牌的距離。第5名仍舊是日本住友橡膠。

2.中策、賽輪排名提升

第6與第7互換,倍耐力超過韓泰輪胎列第6位,韓泰輪胎居第7位。中策橡膠再進一位居第8位,第9位變為優科豪馬。第10位是正新輪胎。通伊歐保持第11位不變,佳通輪胎前進兩位列第12位。玲瓏后退一位列第13位,阿波羅輪胎前進一位列第14位,賽輪輪胎前進兩位列第15位。第16~20位的企業分別是MRF公司、錦湖輪胎、耐克森輪胎、諾記輪胎及Barez 輪胎集團。

3.中國企業34家,占比約45%

在75強中,中國企業占34家,其中大陸企業30家,中國臺灣企業4家。

榜單中其他國家數量分別為,印度7家,美國5家,日本4家,韓國4家,土耳其3家,意大利、伊朗、俄羅斯、巴基斯坦及越南各占2家,法國、德國、新加坡、芬蘭、白俄羅斯、瑞典、阿根廷及泰國分別占有1席。

新進入排名企業1家,為巴基斯坦通用輪胎,中國臺灣泰豐輪胎從排名中消失。

中國企業在前10強中占2席,前20強中占4席,構成全球輪胎行業亮麗風景線。

銷售額大幅反彈

今年有望繼續兩位數增長

1.銷售額、利潤雙雙大幅反彈

通過對輪胎75強統計及預估,2021年全球輪胎總銷售額為1775億美元,比2020年增長17.3%,比2019年增長5.0%。

在前10強中,除優科豪馬外,其他9家全部增長。在75強中,銷售額下降企業只有5家。

增長幅度超過40%的企業有巴基斯坦通用輪胎、雙星輪胎、Balkrishna工業、耐克森輪胎等4家。

下降幅度超過10%的只有固鉑輪胎、八億輪胎、南港輪胎等3家。

2.行業集中度繼續下降趨勢

前3強銷售額為633.37億美元,同比(下同)增長15.0%,占全球輪胎銷售總額的35.7%,減少2.6個百分點。

前10強銷售額為1075.77億美元,增長14.9%,占全球輪胎銷售總額的60.6%,減少4.5個百分點。

全球輪胎“20億美元俱樂部”成員仍為17家,“10億美元俱樂部”成員由28家大幅增加至34家。

3.收購重組對排名產生較大影響

固特異2021年收購固鉑輪胎,其部分數據并入固特異,使其銷售額大增30.4%,延緩了德國大陸馬牌沖擊前三的步伐。

相反,固鉑輪胎銷售額下降57.2%,排名從13位下降至31位,下一年度這家公司將從名單中消失。

優科豪馬正在洽談收購特瑞堡車輪系統,今年有望完成交易,為優科豪馬增加超過10億美元的銷售額。

4.北美及歐洲仍是全球輪胎主要市場

在歐洲市場,米其林是銷售的絕對領導者,大陸馬牌列第二,普利司通排名第三。

米其林業務在全球比較均衡,北美、歐洲及亞洲市場的銷售額大致相當。普利司通業務主要集中在北美及亞洲,北美輪胎銷售額占其總量的45%。固特異收購固鉑輪胎,北美市場銷售額占其總量的比例提高至55%。

其他嚴重依賴北美市場的輪胎企業主要有通伊歐、韓泰和耐克森等。通伊歐近60%的業務,韓泰和耐克森近1/3的業務,均來自北美市場。

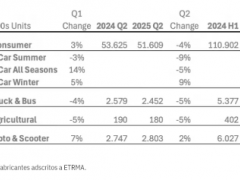

5.2022年上半年全球輪胎產銷繼續向好,增長為主流

米其林銷售額達132.89億歐元,增長18.7%。普利司通營業收入為141.84億美元,增長25%。固特異銷售額達到101億美元,增長35%。倍耐力營業收入為31.97億歐元,增長24.6%。優科豪馬銷售額為31.8億美元,增長28.8%。

排名靠前的輪胎企業2022年上半年大多數保持較大幅度增長。維持對2022年全球輪胎銷售額兩位數增長的判斷。

利潤以增長為主

今年有望繼續改善

2021年全球主要輪胎制造商利潤情況見表2。

1.營業利潤

從表2可以看出,申報利潤的25家輪胎企業平均營業利潤率為9.4%,增加1.7個百分點。在營業利潤可比較的20家公司中,13家增長,6家下降,1家持平。

營業利潤增長幅度較大的企業有帝坦國際、諾記輪胎、普利司通、普利司通-薩巴奇、大陸馬牌及米其林,增幅都在50%以上,大多超過疫情前水平。

下降幅度較大的企業有南方橡膠、MRF公司、JK輪胎、西亞特輪胎及佳通輪胎,幅度在20%以上。只有錦湖輪胎及中國臺灣南港輪胎兩家企業虧損。

營業利潤率居前3位的公司為Balkrishna工業、倍耐力及普利司通-薩巴奇,分別為23.8%、22.6%及18.8%。

2.凈利潤

可比較凈利潤的13家企業中,7家增長、6家下降。

按凈利潤率排名,Balkrishna工業、普利司通-薩巴奇及諾記輪胎分別以17.2%、15.0%及12.0%居前3位。

行業平均員工銷售額為21.60萬美元,增長12.6%。諾記輪胎以41.22萬美元列榜首,第二名為通伊歐輪胎(34.73萬美元),第三名為Balkrishna工業(33.63萬美元)。

3.2022年利潤

從最近陸續公布的半年報看,主要輪胎制造商營業利潤及凈利潤率繼續呈現增長態勢。

米其林營業利潤達15.3億歐元,增長7.7%。普利司通營業利潤為15.49億美元,增長13%。固特異輪胎凈利潤為2.62億美元,增長231.65%。倍耐力凈利潤為2.33億歐元,大增77.1%。優科豪馬營業利潤為2.145億美元,增長15%。維持對2022年全球輪胎行業利潤水平繼續向好的判斷。

投資額止降

但信心仍然不高

2021年主要輪胎制造商投資費用情況見表3。

在接受輪胎投資費用調查的23家制造商中,投資額占銷售額的比例為6.5%,與上年基本持平。在可比較投資費用的19家輪胎企業中, 15家增長,4家下降。

按2021年度財務預算資本支出額排名,普利司通、米其林及固特異居前3位。按資本支出/銷售收入率排名,Balkrishna工業、西亞特及通伊歐分別以15.60%、10.50%、9.60%居前3位。

行業平均研發費用/銷售額率為3.8%,減少0.2個百分點。

《輪胎商業》對2021年8月以后的全球主要輪胎企業發布的項目信息統計,投資總計約45億美元,比上年度同一周期減少25億美元,為近年來投資額的較低水平,說明全球輪胎行業對后勢發展持懷疑態度。

資金投向主要集中在亞洲地區,占3/4,達35億美元,其中90%為我國輪胎企業投資。投資額大的企業有賽輪輪胎(25.5億美元)、玲瓏輪胎(8.62億美元)及青島森麒麟(5.9億美元)。

地域沖突導致全球輪胎行業紛紛關閉、停產或退出在俄羅斯的輪胎生產,該地區的輪胎投資徹底停滯。

美國不斷加息和縮表,世界經濟不確定性增加,全球輪胎投資不得不降低規模及步伐,北美及歐洲輪胎投資很少,這些將對橡膠機械等相關產業產生影響。

表1 2021年度全球輪胎75強排行榜及銷售額 億美元

表2 2021年主要輪胎制造商利潤情況 億美元

表3 2021年主要輪胎制造商投資費用情況

百萬美元